Методики оценки кредитоспособности заемщика юридического и физического лиц, применяемые в российской банковской практике

Коэффициент обеспеченности собственными оборотными средствами – отношение разности между собственным капиталом и внеоборотными активами предприятия к фактической стоимости его оборотных активов. Нормативное значение для данного показателя – 0,1 и более.

Коэффициент автономии (финансовой независимости) – отношение собственного капитала предприятия к общей сумме пассивов (валюте баланса). Этот коэффициент особенно важен для кредиторов и инвесторов предприятия. Оптимальное значение должно быть не менее 0,5.

Коэффициент финансирования, или отношения собственного капитала к общей кредиторской задолженности, показывает, насколько кредиторская задолженность обеспечена собственным капиталом. Оптимальная величина этого показателя должна равняться или быть больше 1.

Коэффициент маневренности средств – отношение разности оборотных (текущих) активов и краткосрочной задолженности к сумме оборотных активов. Оптимальное значение коэффициента маневренности средств – больше либо равно 0,2.

Коэффициент мобильности средств отражает лишь потенциальную возможность превращения активов в ликвидные средства и рассчитывается путем соотношения оборотных и внеоборотных активов. Если значение этого показателя больше либо равно 0,5, то структура активной части баланса не нарушена, следовательно, отсутствует угроза ухудшения финансового состояния предприятия.

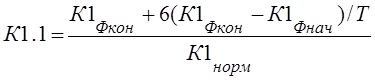

Если финансовое состояние по показателям ликвидности и финансовой устойчивости признается неудовлетворительным, то рассчитывается коэффициент восстановления платежеспособности (К1.1) за 6‑месячный период. При этом, главным образом используются значения коэффициента текущей ликвидности (К1) на начало и на конец отчетного периода:

, (1)

, (1)

где ![]() – фактическое значение коэффициента текущей ликвидности на конец отчетного периода;

– фактическое значение коэффициента текущей ликвидности на конец отчетного периода;

![]() – фактическое значение коэффициента текущей ликвидности на начало отчетного периода;

– фактическое значение коэффициента текущей ликвидности на начало отчетного периода;

![]() – нормативное (оптимальное) значение коэффициента текущей ликвидности (

– нормативное (оптимальное) значение коэффициента текущей ликвидности (![]() = 2);

= 2);

6 – период восстановления платежеспособности, мес;

Т – отчетный период, мес (Т = 3, 6, 9, 12).

Если значение данного К1.1 получится более 1, это свидетельствует о реальной возможности предприятия восстановить свою платежеспособность.

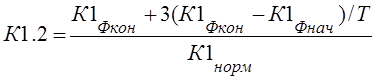

Если структура баланса предприятия признается удовлетворительной, а коэффициенты ликвидности и платежеспособности (К1, К4) соответствуют нормативным значениям, то необходимо рассчитать коэффициент утраты платежеспособности (К1.2):

, (2)

, (2)

где 3 – период утраты платежеспособности предприятия, мес.

Если коэффициент утраты платежеспособности К1.2 имеет значение меньше 1, это свидетельствует о потенциальной возможности предприятия в ближайшее время утратить платежеспособность.

Коэффициенты деловой активности (оборачиваемости) помогают определить эффективность использования как отдельных статей активов, так и совокупных активов предприятия.

Анализ деловой активности предприятия дополняет оценку показателей ликвидности и финансовой устойчивости, а также позволяет сделать более обоснованное заключение о финансовом состоянии предприятия.

В практике финансового анализа в качестве основных показателей деловой активности предприятия используются коэффициенты общей оборачиваемости средств, текущих (оборотных) активов, основного капитала, дебиторской задолженности [21, с. 127].

Коэффициенты прибыльности (рентабельности) отражают итоговую эффективность использования активов и собственных средств предприятия, а также характеризуют рентабельность вложений в имущество и производство продукции, т.е. конкретный финансовый результат (табл. 2.3.).

Таблица 2.3.

|

Наименование коэффициента |

Формула расчета |

|

К9 – коэффициент рентабельности продаж |

Прибыль / Выручка от реализации |

|

К10 – коэффициент рентабельности активов |

Прибыль / Активы |

|

К11 – коэффициент рентабельности собственного капитала |

Прибыль / Собственный капитал |

Информация по теме:

Расчетно-кассовое обслуживание для компаний, имеющих филиальную сеть

Для компаний, имеющих филиальную сеть, Байкальский банк Сбербанка России способен предложить сетевое расчетно-кассовое обслуживание, что позволит контролировать расчетные счета подразделений организации в любой точке нашей страны и управлять движением денежных средств по ним из единого центра. Испо ...

Оценка депозитной базы коммерческого банка "Связной"

методом коэффициентов

Чтобы оценить депозитную базу банка методом коэффициентов, используют остатки по пассивным счетам формы 0409101, соответствующие разделу 4 "Операции с клиентами" главы А "Балансовые счета" Плана счетов. Оценка депозитной базы методом коэффициентов предполагает расчет следующих о ...

Классификация банковских кредитов физическим лицам и их роль в экономическом

развитии России

В случае потребительского кредита заемщиком выступает физическое лицо, а кредитором – коммерческий банк или финансово - банковское учреждение с правом кредитной деятельности. Цель заимствования средств – потребление. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населен ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело