Особенности управления золотовалютными резервами в России

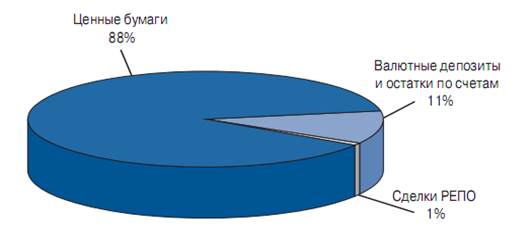

Структура валютных активов по видам инструментов. По состоянию на 31 декабря 2008 г. валютные активы Банка России были инвестированы в следующие классы инструментов: депозиты и остатки на корреспондентских счетах – 10,7%, сделки РЕПО – 1,1%, ценные бумаги иностранных эмитентов – 88,2% (рис. 2).

Рис. 2. Распределение резервных валютных активов Банка России по видам инструментов по состоянию на конец периода[18]

Ценные бумаги иностранных эмитентов представляют собой купонные государственные облигации, эмитированные, в частности, США, Германией, Соединенным Королевством, Францией, Японией, а также бескупонные и купонные ценные бумаги государственных агентств.

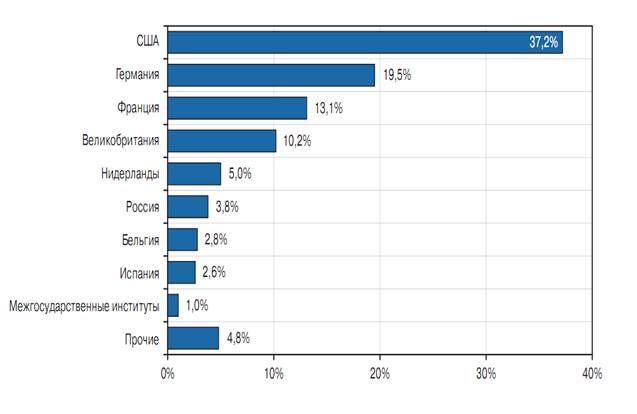

Географическое распределение валютных активов по состоянию на конец 2008 г. представлено на рис. 3.

Рис. 3. Географическое распределение резервных валютных активов Банка России по состоянию на конец периода[19]

На США приходилось 37,2% активов, Германию – 19,5%, Францию – 13,1%, Соединенное Королевство –10,2%, на остальные страны – 20%.

Распределение построено по признаку местонахождения головных контор банковских групп – контрагентов Банка России по операциям денежного рынка и эмитентов ценных бумаг, входящих в состав портфелей валютных активов Банка России.

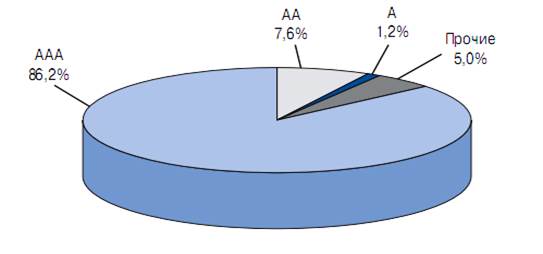

Распределение валютных активов по степени кредитного риска. Кредитный риск ограничивался лимитами, установленными на контрагентов Банка России, а также требованиями, предъявляемыми к кредитному качеству эмитентов ценных бумаг, входящих в состав резервных валютных активов Банка России. Минимально допустимый рейтинг долгосрочной кредитоспособности контрагентов и должников Банка России по операциям с резервными валютными активами Банка России установлен на уровне «А» по классификации рейтинговых агентств Fitch Ratings и Standard & Poor’s (либо «А2» по классификации рейтингового агентства Moody’s). Минимальный рейтинг выпусков долговых ценных бумаг (или эмитентов долговых ценных бумаг) установлен на уровне «АА–» по классификации рейтинговых агентств Fitch Ratings и Standard & Poor’s (либо «Аа3» по классификации рейтингового агентства Moody’s). Сделки, связанные с управлением валютными активами, заключались с включенными в соответствующий перечень иностранными контрагентами в пределах установленных на них лимитов по кредитному риску.

Состав портфелей валютных активов Банка России в зависимости от их кредитного рейтинга приведен на рис. 4.

Рис. 4. Распределение резервных валютных активов Банка России по кредитному рейтингу по состоянию на конец периода[20]

По состоянию на 31 декабря 2008 г. активы с рейтингом «АAА» составляли 86,2% всех валютных активов, с рейтингом «АА» – 7,6%, с рейтингом «А» – 1,2%, с рейтингом «ВВВ» – 4,6%. Распределение построено на основе информации о рейтингах долгосрочной кредитоспособности, присвоенных головным конторам банковских групп – контрагентов Банка России по операциям денежного рынка и эмитентам ценных бумаг, входящих в состав валютных активов Банка России, рейтинговыми агентствами Fitch Ratings, Standard & Poor’s и Moody’s. Если рейтинги контрагента или эмитента по классификации указанных агентств различались, во внимание принимался наиболее низкий рейтинг. Распределение по уровню кредитного риска представлено по основным рейтинговым категориям «AAA», «АА», «А», «ВВВ» без детализации рейтинговой шкалы внутри каждой категории[21].

Доходность валютных активов. Для оценки показателей процентного риска и доходности портфелей фактических активов используются нормативные портфели. Они формировались в соответствии с процедурой, установленной внутренними документами Банка России.

C 1 апреля 2008 г. ребалансировка нормативных портфелей осуществлялась еженедельно. Нормативный портфель представлял собой набор инструментов, сформированный путем присвоения определенного веса (доли) в портфеле каждому инструменту, соответствующему установленным внутренними документами Банка России требованиям.

В качестве показателя процентного риска, то есть риска финансовых потерь вследствие изменений процентных ставок по каждой из резервных валют, использовалась дюрация. Для ограничения процентного риска устанавливались пределы отклонений эффективной дюрации фактических портфелей валютных активов Банка России от аналогичных показателей нормативных портфелей.

Информация по теме:

Место и значение оценки кредитоспособности клиентов в процессе управления

кредитным риском

анк Кредитование является самым прибыльным направлением банковской деятельности и самым рискованным. Каждая кредитная сделка банка и заемщика сопровождается определенной долей риска, связанного с вероятностью невозврата ссуженной стоимости, неуплаты процентов, нарушения сроков погашения кредита и д ...

Пути

совершенствования банковского кредитования промышленного сектора экономики

Банки, несмотря на кризис, последовательно и целенаправленно становятся полноценными финансовыми посредниками, перераспределяющими средства в промышленный сектор экономики. Но это становление происходит на фоне ряда нерешенных проблем, к которым относятся: во-первых, недостаточная капитализация; во ...

Участники рынка

Форекс является международным межбанковским рынком. Операции проводятся через систему институтов: центральные банки, коммерческие банки, инвестиционные банки, брокеров и дилеров, пенсионные фонды, страховые компании, транснациональные корпорации и т.д. Объём одного контракта с реальной поставкой ва ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело