Финансово-экономический анализ деятельности Сберегательного банка РФ

Все структурные единицы системы Сберегательного банка РФ действуют на основании соответствующих положений, регламентирующих выполняемые функции, компетенцию, ответственность и прочее.

Сберегательному банку РФ, как и другим банкам, запрещено осуществление операций по производству и торговле материальными ценностями, а также по страхованию всех видов, за исключением страхования валютных и кредитных рисков.

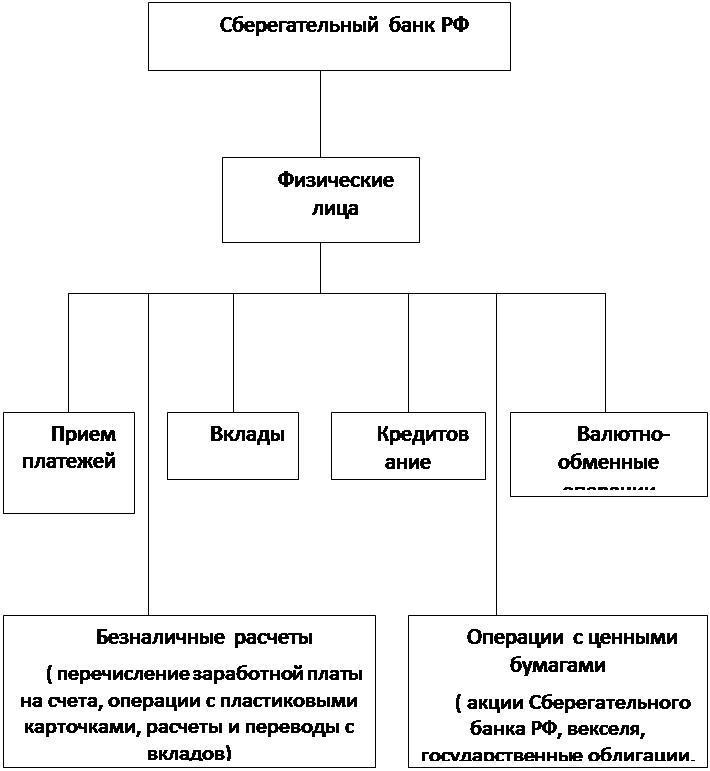

Рисунок 5. Услуги Сберегательного банка РФ, предоставляемые физическим лицам

В течение последних 5 лет Сберегательный банк РФ продолжал динамично развиваться. Объём привлеченных средств за период с 01.01.2000 г. по 01.01.2012 г. увеличился более чем в 5 раз, в 2011 году рост составил 134,6%. Основными направлениями размещения привлекаемых ресурсов были операции кредитования юридических и физических лиц, а также вложения в ценные государственные бумаги. Результатами успешной работы Сберегательного банка РФ стали, стабильный рост прибыли, высокие качественные показатели деятельности и увеличение рыночной стоимости акций. Балансовая прибыль 2011 года на 35,4% превысила финансовый результат 2010 года, а по сравнению с 2000 годом увеличилась в 3,2 раза.

Рентабельность капитала (ROAE) хотя и снизилась по сравнению с 2000 годом, но значительно превышает средний уровень российских банков.

Некоторое снижение рентабельности капитала в период с 2000 по 2010 год было закономерным и определялось более высокими темпами роста капитала по сравнению с активами и прибылью Сберегательного банка РФ. В 2011 году рентабельность капитала выросла на 1,4 п.п., на что оказали влияние как хорошие финансовые результаты года (объем чистой прибыли увеличился на 29,4%), так и замедление темпов роста капитала. Изменение Центральным Банком РФ порядка формирования резервов по ссудам привело к значительному единовременному снижению капитала в III квартале 2011 г.

В начале 2012 года финансовые результаты работы Сберегательного банка РФ продолжали расти. По итогам I квартала балансовая прибыль составила 18,7 млрд. рублей, на 20,7% превысив прибыль за аналогичный период прошлого года, по сравнению с IV кварталом 2011 года балансовая прибыль выросла почти вдвое.

Рентабельность капитала также увеличилась и составила 36,2%. На значительное увеличение прибыли в I квартале текущего года по сравнению с IV кварталом 2011 года оказали влияние продолжающийся планомерный рост доходов от операций кредитования, увеличение купонного дохода по еврооблигациям РФ, а также сокращение непроцентных расходов, в частности административно-хозяйственных расходов, расходов по формированию резервов и налоговых выплат (см. табл. №1).

Таблица 1

Основные финансово-экономические показатели деятельности Сберегательного банка РФ

(тыс. руб.)

|

Дата |

Уставный капитал |

Собственные средства (капитал) |

Прибыль |

Рентабельность капитала (ROAE) (%) |

Привлеченные средства (кредиты, депозиты, клиентские счета и т.д.) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

01.01.2001 |

750 100 |

42 698 187 |

16 466 352 |

35.1 |

502 670 996 |

|

01.01.2002 |

1 000 000 |

95 661 715 |

21 743 744 |

31.5 |

663 427 310 |

|

01.01.2010 |

1 000 000 |

118 482 624 |

36 015 985 |

29.5 |

951 766 078 |

|

01.01.2011 |

1 000 000 |

148 379 902 |

38 816 378 |

24.9 |

1 295 512 202 |

|

01.01.2012 |

1 000 000 |

173 022 176 |

52 573 844 |

26.3 |

1 743 145 377 |

|

01.04.2012 |

1 000 000 |

217 352 825 |

18 719 501 |

36.2 |

1 846 065 048 |

Информация по теме:

Краткая природно-экономическая характеристика ОАО «Северная Казна»

Открытое акционерное общество Акционерный коммерческий банк содействия коммерции и бизнесу, именуемый в дальнейшем Банк, является кредитной организацией, зарегистрированной Центральным банком Российской Федерации 20 апреля 1992 года. Банку выдана генеральная лицензия под К - 705. Банк входит в банк ...

Механизмы функционирования исламских банков

Запрет использование рибы, согласно истории ислама, более 1400 лет назад Аллах передал народу через пророка Мухаммада. За это время хозяйственная и финансовая практика, безусловно, претерпела существенные изменения, но исламский мир, противясь вестернизации, создал уникальные формы финансовых инсти ...

Расчеты платежными поручениями

Платежное поручение представляет собой поручение фирмы обслуживающему банку о перечислении определенной суммы со своего счета на счет другой фирмы. Платежными поручениями могут производиться: 1) перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; перечисления ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело