Анализ показателей прибыльности

Прибыль банка состоит из:

прибыли от основной деятельности, которая определяется как разность между банковскими доходами и расходами (на конец отчетного периода она составила 22357 тыс.грн.);

валовой прибыли, в которую, кроме прибыли от основной деятельности, входят небанковские операционные доходы и расходы, отчисления в резервы, непредвиденные доходы и расходы (на конец отчетного периода она составила 76247 тыс.грн.);

чистая прибыль, которая остается в распоряжении банка после уплаты налога на прибыль (на конец 2008г. она составила 8729 тыс.грн.).

Для оценки доходности банка используют ряд коэффициентов.

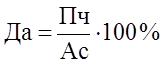

Коэффициент прибыльности коммерческого банка:

,

,

где Да – доход на актив;

Пч – чистая прибыль

Ас – среднее значение величины активов.

Этот коэффициент отражает эффективность управления банком и используется в основном для внутреннего контроля и сравнительного анализа прибыльности различных банков. Он показывает, сколько прибыли принесла одна денежная единица средств банка, вложенных в активы, то есть эффективность размещения банком собственных и привлеченных средств. Данный показатель устанавливает зависимость между размерами банка и величиной прибыли.

Высокий уровень коэффициента рентабельности активов свидетельствует о способности руководства банка распоряжаться имеющимися средствами и контролировать операционные расходы. Минимальное значение коэффициента – 0,75%, а максимальное – 1,5%.

Более детализированным показателем рентабельности является рентабельность активов, приносящих доход (доходных активов). Именно этот показатель в зарубежной экономической литературе нередко именуют чистой процентной маржой.

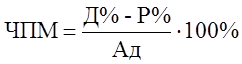

Чистая процентная маржа – мера (степень) эффективности использования активов в зависимости от стоимости привлечения банком ресурсов. Она определяется путем деления чистого процентного дохода на среднюю величину активов, приносящих доход:

,

,

где ЧПМ – чистая процентная маржа;

Д% - доходы от процентов;

Р% - расходы на проценты;

Ад – доходные активы.

Данный коэффициент характеризует степень прибыльности активных операций. Поскольку не все активы приносят банку доход, для выявления реального уровня рентабельности при расчете денного коэффициента корректируется знаменатель: вся сумма активов уменьшается на сумму активов не приносящих доход. Тем самым определяется размер прибыли на 1 денежную единицу доходных активов.

Оптимальное значение данного показателя – 4,5%.

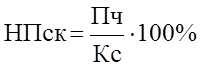

Для банкиров и акционеров представляет интерес показатель нормы прибыли на капитал (рентабельность капитала).

,

,

где Нпск – норма прибыли оплаченного совокупного капитала;

Пч – чистая прибыль;

Кс – совокупный капитал.

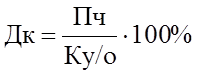

При проведении анализа эффективности деятельности украинского банка рекомендуется использовать показатель рентабельности, или дохода на капитал, который определяется по формуле:

,

,

где Дк – доход на капитал;

Пч – чистая прибыль;

Ку/о – оплаченный уставный капитал.

Этот показатель дает возможность определить эффективность использования средств собственником коммерческого банка.

Его оптимальное значение – 10-20%.

Важнейшим показателем доходности, применяемым в общемировой практике, кроме чистой процентной маржи является спрэд – разница между средним уровнем процента, полученного на активы, которые приносят доход, и средним уровнем процента, выплаченного по обязательствам банка.

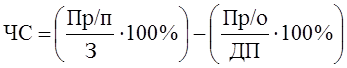

,

,

где ЧС – чистый спрэд;

Пр/п – проценты полученные;

З – займы;

Пр/о – проценты оплаченные;

ДП – подпроцентные депозиты.

С помощью чистого спрэда определяется необходимая минимизированная разница между ставками по активным и пассивным операциям, которая дает возможность банку покрыть расходы, но не принесет прибыли (минимальное значение показателя - 0). Оптимальное значение чистого спрэда – не меньше 1,25%.

Информация по теме:

Рынок forex как часть валютного рынка

Международный валютный рынок Forex (Foreign Exchange Market) - это совокупность сделок участников валютного рынка по обмену оговоренных сумм денежной единицы одной страны на валюту другой стороны по рыночному курсу. Forex не является "рынком" в традиционном смысле этого слова. Он не имеет ...

Современное состояние страхования ответственности в

Республике Беларусь

Состояние страхового рынка напрямую зависит от уровня развития экономики. Чем стабильнее работают предприятия — тем выше доходы населения. А значит — больше средств направляется на приобретение страховых продуктов. Лишь в этом случае можно говорить о росте рынка, где они предлагаются . В целом клие ...

Взаимодействие коммерческих банков с экономическими субъектами

В экономической литературе существует широкое и узкое толкование банковского рынка. Банковский рынок в широком смысле слова - это любой рынок с участием банков. Следовательно, этот подход приводит к отождествлению банковского рынка и рынка в целом, так как трудно найти рынок, на котором банки не ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело