Перспективные отрасли развития банковского бизнеса

Формирование банковского сектора, обеспечивающего предоставление экономике базового комплекса услуг и выступающего главным элементом финансового посредничества в процессе рыночных преобразований, стало определяющим направлением. Широкие функциональные возможности банков определяют их высокую значимость в обеспечении финансовой стабильности и перспектив развития российской экономики.

Итак, рассмотрим перспективные направления развития банковского бизнеса.

Потребительское кредитование сейчас является одним из наиболее привлекательных направлений развития банковского бизнеса. Жители России все активнее прибегают к розничным ссудам для финансирования своих нужд, банкиры все охотнее исполняют их желание, а эксперты, аналитики и участники рынка много говорят о перспективах и проблемах этого сектора.

Сейчас примерно четверть наших сограждан прибегают к банковским кредитам. Наибольшей популярностью пользуется кредитование покупок электробытовой техники и автомобилей.

Доля ипотечного кредитования несравнимо мала — от 1 до 4 процентов. При этом 15 наиболее активных кредиторов составляют более 70 процентов рынка. В последние годы сектор кредитования демонстрирует очень хорошие темпы роста. Так, в декабре 2004 г. объем ссуд, выданных физическим лицам, составлял примерно 550 млрд. руб., а сейчас он приблизился к 1 трлн. руб. Показательна в этой связи динамика ссудной задолженности населения в Сбербанке, занимающем примерно 45 процентов сегмента. Еще четыре года назад она была равна 53 млрд. руб., а в 2005 г. выросла до 470 млрд. При этом, по словам участников рынка, впервые наметилась тенденция, согласно которой прирост ссудной задолженности населения сравнялся с приростом вкладов. С увеличением объемов рынка потребительского кредитования растет и величина невозвращенных ссуд. По данным Ассоциации региональных банков России, в 2005 г. количество проблемных кредитов увеличилось на 67 процентов. Ссуды растут более высокими темпами, чем рынок в целом. Сейчас доля невозвращенных кредитов в общем портфеле составляет примерно 6 — 7 процентов и к 2007 г., по некоторым прогнозам, может увеличиться до 20%, а то и больше. В России у некоторых операторов доля проблемных кредитов уже сейчас достигает 20—30 процентов. Если процесс будет и дальше развиваться подобным образом, то, по прогнозам многих экспертов, в 2006—2007 гг. и у нас может произойти настоящий банковский кризис /16/.

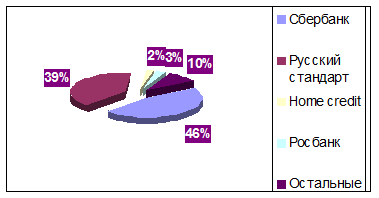

Одна из причин — чересчур либеральный подход к анализу кредитоспособности заемщика — физического лица. Большую часть российского рынка потребительского кредита составляет экспресс-кредитование, то есть непосредственно при покупке товара. Лидерами в этой области являются, в частности, банк «Русский стандарт» и чешско-российский Home Credit.(Рисунок 3).При оформлении подобных ссуд быстрота и либерализм компенсируются относительно высокими ставками.

.

Рисунок 3 – Доля банков на рынке потребительского кредитования

Проверка кредитоспособности клиента в этом случае проводится на основе анализа анкеты должника путем сравнения ее с предыдущими аналогами. Подобная методика, увы, небезупречна. Уровень доходов большинства российского населения значительно уступает темпам роста рынка потребительского кредитования. Сказывается и недостаток моральной и правовой культуры.

Информация по теме:

Регистрация и лицензирование брокерской конторы

Для участия в биржевых торгах брокерская контора обязана зарегистрироваться на бирже и определить физических лиц (брокеров), которые будут участвовать в торгах. Для регистрации на бирже брокерской конторы необходимо подать заверенные копии: - свидетельства о регистрации юридического лица или частно ...

Регистрация и лицензирование кредитных организаций

Порядок регистрации и лицензирования коммерческих банков регламентирован Федеральным законом "О банках и банковской деятельности" и Федеральным законом «О государственной регистрации юридических лиц и индивидуальных предпринимателей». В настоящее время действующим законодательством и Банк ...

Рекомендации по повышению ликвидности и платежеспособности банка

В качестве итогов всего вышеизложенного в данной дипломной работе я хочу представить рекомендации, способствующие повышению ликвидности и платежеспособности банка, который оказался на пределе своей ликвидности, а это возможно из-за ошибок в его политике, недооценки рынка, недостатков в аналитическо ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело