Тенденции развития лизинга в Республике Беларусь

Примечание – Источник: [11, с. 19]

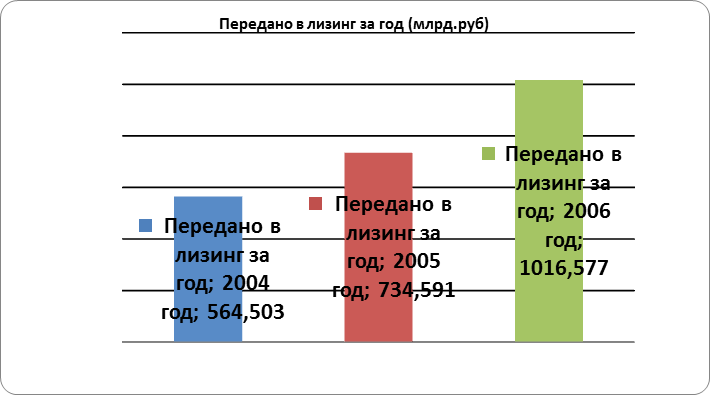

Рисунок 1 - Передано в лизинг за год (млрд. руб.)

Примечание – Источник: [11, с. 19]

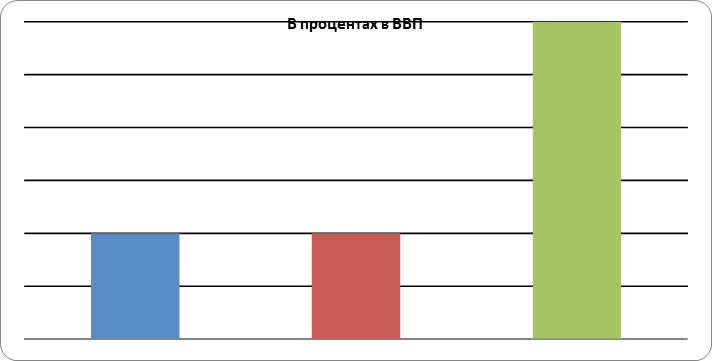

Рисунок 2 - В процентах к ВВП

Примечание – Источник: [11, с. 19]

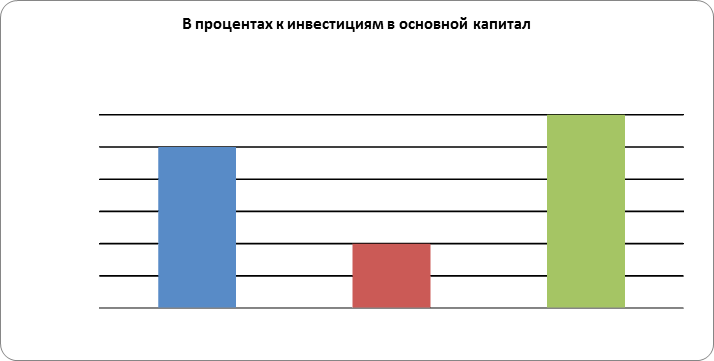

Рисунок 3 - В процентах к инвестициям в основной капитал

Примечание – Источник: [11, с. 19]

Рост абсолютных величин без учета инфляции составил в 2005 г. по отношению в 2004 г. 30%, в 2006 г. к 2005г. – 38%. Стоимость переданных в лизинг объектов в 2004 г. составила 1,1% к ВВП и 5,2 % - к инвестициям в основной капитал, в 2005 г – соответственно 1, 1% и 4,9%, в 2006 г. – 1,3% и 5,3%.

Доля лизинга в ВВП и инвестициях является своего рода индикатором роста экономики. Наиболее высокая доля лизинга в ВВП наблюдается в развивающихся странах, где высокая потребность в обновлении основных фондов и создан благоприятный инвестиционный климат. И наоборот, доля лизинга в ВВП падает в странах, достигших определенной экономической стабилизации, в которых наблюдается спад экономики. В Европе максимальный уровень этого показателя наблюдается в Эстонии (5,17%), средневзвешенный уровень по 50 странам составляет 1,67%, в экономически развитых странах – около 2%.

По данным исследования рынка лизинговых операций в России доля лизинга в ВВП в 2005 г. составила 1,1% и в инвестициях 7,1%, в 2006 г. – 1,3%и 7,6% соответственно. Прирост объема нового бизнеса (без НДС) за 2006 год составил 42,2%. Средний рост мирового рынка лизинга за 10 лет с 1994 г. по 2004 г. составил 5,5 ежегодно.

Доля лизинга в инвестициях в основной капитал характеризует, прежде всего, состояние законодательной базы и развитость инфраструктуры лизинга. Вклад лизинга в инвестициях в основные фонды составил в 2006 г. 5,3% в Беларуси и 7,6% в России. Самый высокий уровень присутствия лизинга в инвестиции наблюдается в США – 30%, а средний уровень этого показателя по странам Европы составляет 17%.

В Беларуси наблюдался недостаток кредитных ресурсов. Загруженные государственными программами банки все чаще отказываются кредитовать лизинговые компании. По опросу Минстата среди лизингополучателей, в 2004 г. 72% получателей услуг лизинга были предприятиями частной и смешанной форм собственности.

Ни сравнительно благоприятное законодательство, ни развитая инфраструктура лизинга не компенсировали отсутствие роста клиентской базы малых и средних предприятий. Белорусские лизингодатели постепенно утратили свои лидирующие позиции среди стран СНГ.

В отличие от России, показывающей устойчивый рост лизинга, Беларусь по объему лизинга в ВВП и инвестициях в основной капитал пережила в 2005 г. временный спад. Устойчивое развитие лизинга очень сильно зависит от законодательной и налоговой политики государства, свободы доступа к ресурсам, роста клиентской базы. После введения государством лицензирования лизинговой деятельности объем заключенных договоров упал в 1996 году практически в два раза. Так и в 2005 году некоторые белорусские банки, прежде всего АСБ «Беларусбанк» и ОАО «Приорбанк», решили воздержаться от кредитования сторонних лизинговых компаний. Очень многие лизингодатели вынуждены были перевести свои счета на обслуживание в другие банки. Это было одной из главных причин снижения доли лизинга в общем объеме инвестиций в основной капитал за 2005 год [11, с. 21].

Одним из важных показателей стабильности рынка лизинга в стране является величина лизингового портфеля, которая определяется исходя из суммы неоплаченного долга, то есть суммы тех платежей по действующим договорам лизинга, которые лизингополучатели еще должны заплатить лизинговым компаниям. Оценка рынка по величине лизингового портфеля считается некоторыми исследователями более взвешенной по сравнению с оценкой по стоимости новых заключенных и профинансированных договоров, поскольку сглаживаются показатели, связанные с колебаниями рынка.

Информация по теме:

Законодательно-нормативное регулирование в Украине

Депозиты являются важным источником ресурсов коммерческих банков. Для их регулирования существует большое количество законодательно – правовых актов. Основные из которых, будут рассмотрены в данном разделе. Вклад (депозит) – это денежные средства в наличной либо безналичной форме в валюте Украины и ...

Участники рынка

Форекс является международным межбанковским рынком. Операции проводятся через систему институтов: центральные банки, коммерческие банки, инвестиционные банки, брокеров и дилеров, пенсионные фонды, страховые компании, транснациональные корпорации и т.д. Объём одного контракта с реальной поставкой ва ...

Понятие финансовой устойчивости

Финансовая устойчивость является важнейшей характеристикой финансовой деятельности коммерческого банка в условиях рыночной экономики. Ее обеспечение является одной из наиболее острых проблем в деятельности коммерческих банков. Если коммерческий банк финансово устойчив, то он имеет конкурентные преи ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело