Проблемы создания автоматизированных банковских систем

Создание и функционирование автоматизированных банковских технологий основывается на системотехнических принципах, отражающих важнейшие положения теоретической базы, которая включает ряд смежных научных дисциплин и направлений. К ним относятся экономическая кибернетика, общая теория систем, теория информации, экономико-математическое моделирование банковских ситуаций и процессов, анализ и принятие решений.

Банковские технологии как инструмент поддержки и развития банковского бизнеса создаются на базе ряда основополагающих принципов:

· комплексный подход в охвате широкого спектра банковских функций с их полной интеграцией;

· модульный принцип построения, позволяющий легко конфигурировать системы под конкретный заказ с последующим наращиванием;

· открытость технологий, способных взаимодействовать с различными внешними системами (системы телекоммуникации, финансового анализа и др.), обеспечивать выбор программно-технической платформы и переносимость ее на другие аппаратные средства;

· гибкость настройки модулей банковской системы и адаптация их к потребностям и условиям конкретного банка;

· масштабируемость, предусматривающая расширение и усложнение функциональных модулей системы по мере развития бизнес-процессов (например, поддержка работы филиалов и отделений банка, углубление анализа и т.д.);

· многопользовательский доступ к данным в реальном времени и реализация функций в едином информационном пространстве;

· моделирование банка и его бизнес-процессов, возможность алгоритмических настроек бизнес-процессов;

· непрерывное развитие и совершенствование системы на основе ее реинжиниринга бизнес-процессов.

Создание или выбор автоматизированных банковских систем (АБС) связаны с планированием всей системной инфраструктуры информационной технологии банка.

Под инфраструктурой АБС

понимается совокупность, соотношение и содержательное наполнение отдельных составляющих процесса автоматизации банковских технологий. В инфраструктуре кроме концептуальных подходов выделяются обеспечивающие и функциональные подсистемы. К обеспечивающим относят: информационное обеспечение, техническое оснащение, системы связи и коммуникации, программные средства, системы безопасности, защиты и надежности и др. Функциональные подсистемы реализуют банковские услуги, бизнес-процессы и любые комплексы задач, отражающие содержательную или предметную направленность банковской деятельности.

Создание автоматизированных банковских технологий помимо общесистемных (системотехнических) принципов требует учета особенностей структуры, специфики и объемов банковской деятельности. Это относится к организационному взаимодействию всех подразделений банка, которое вызывает необходимость создания многоуровневых и многозвенных систем (головной банк, его отделы, филиалы, обменные пункты, внешние структуры), со сложными информационными связями прямого и обратного направления.

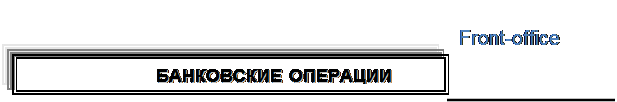

Автоматизированные банковские системы (АБС) создаются в соответствии с современными представлениями об архитектуре банковских приложений, которая предусматривает разделение функциональных возможностей на три уровня (рис. 1.).

Верхний уровень (front-office) образуют модули, обеспечивающие быстрый и удобный ввод информации, ее первичную обработку и любое внешнее взаимодействие банка с клиентами, другими банками, ЦБ, информационными и торговыми агентствами и т.д.

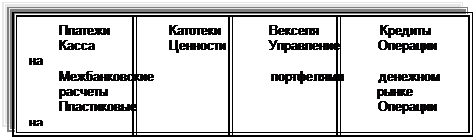

Средний уровень (back-office) представляет собой приложения по разным направлениям внутрибанковской деятельности и внутренним расчетам (работу с кредитами, депозитами, ценными бумагами, пластиковыми карточками и т.д.).

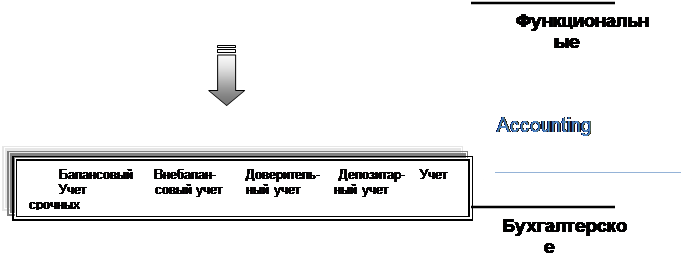

Нижний уровень (accounting) - это базовые функции бухгалтерского учета, или бухгалтерское ядро. Именно здесь сосредоточены модули, обеспечивающие ведение бухгалтерского учета по всем пяти главам нового плана счетов.

| |||||||||||

| |||||||||||

| |||||||||||

| |||||||||||

| |||||||||||

Информация по теме:

Формы кредита и их значение

Формы кредита тесно связаны с его структурой и в определенной степени с сущностью кредитных отношений. Элементами структуры кредита являются кредитор, заемщик и ссуженная стоимость, поэтому формы кредита можно рассматривать в зависимости от характера: · кредитора и заемщика; · ссуженной стоимости; ...

Необходимость, цели и критерии управления ЗВР

центральными банками

Задачи управления золотовалютными резервами, включая их структуру по видам валют, срочности, доходности инструментов размещения средств, минимальные и максимальные объемы резервов необходимо определять с учетом целей и ограничении монетарной политики. Максимизация доходности резервов выступает подч ...

Обзор банковской сферы РФ

На начало 2009 года в России осталось 1094 банка с действующими лицензиями, из общего числа ранее зарегистрированных 3494 банков. Отметим, что за последние три года, несмотря на кризис, количество действующих банков почти не изменилось - ЦБ отзывает лицензии почти с той же скоростью, что выдает нов ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело