Обзор банковской сферы РФ

На начало 2009 года в России осталось 1094 банка с действующими лицензиями, из общего числа ранее зарегистрированных 3494 банков. Отметим, что за последние три года, несмотря на кризис, количество действующих банков почти не изменилось - ЦБ отзывает лицензии почти с той же скоростью, что выдает новые – около 30 в год. Из общего действующих кредитных организаций 294 имеют Генеральную лицензию, 728 – валютную, 23 – рублевую, 49 – так называемые небанковские кредитные организации (НКО).

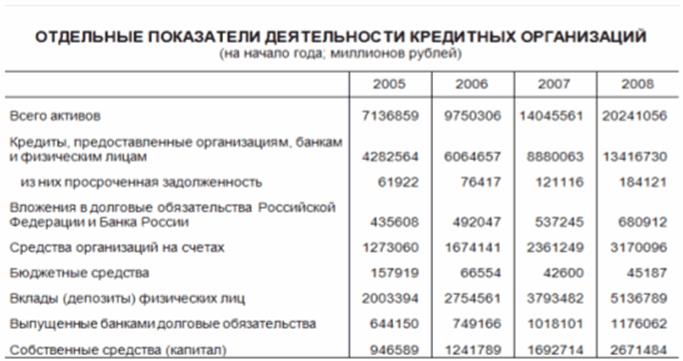

Совокупный капитал российских банков составляет порядка 3.8 триллионов рублей, совокупные активы – 28 триллионов рублей, а годовая прибыль до налогообложения за 2008 год – около 400 млрд рублей. Таким образом, средняя рентабельность банковского капитала составляет около 10 %. Очевидно, что в целом крупные банки, при прочих равных, более рентабельны, а многие мелкие банки – планово убыточны. Более полную информацию можно почерпнуть в ежегодных «отчетах о развитии банковского сектора и банковского надзора» на официальном сайте Банка России, а также в ежемесячно публикуемых на том же сайте бюллетенях банковской статистики.

В отчете за 2008 год предложена следующая кластеризация банков:

1. Банки, контролируемые государством – 18 банков, контролируют 41% банковских активов и имеют долю 47 % в совокупном банковском капитале.

2. Банки, контролируемые иностранным капиталом – 101 банк, контролируют 19% банковских активов и имеют долю 17 % в совокупном банковском капитале.

3. Крупные частные банки – 136 банков, контролируют 36% банковских активов и имеют долю 28 % в совокупном банковском капитале.

4. Средние и малые банки Московского региона – 380 банков, контролируют 3% банковских активов и имеют долю 4 % в совокупном банковском капитале.

5. Региональные средние и малые банки – 443 банков, контролируют 3% банковских активов и имеют долю 4 % в совокупном банковском капитале.

6. Небанковские кредитные организации. – 49 НКО, контролируют менее 1% банковских активов и имеют долю менее 1 % в совокупном банковском капитале.

Даже из этой классификации следует, что, в условиях кризиса, регулятора будет волновать судьба банков лишь из первых трех групп, а оставшиеся примерно 800 банков будут планово убыточными и могут быть спасены либо за счет своих акционеров, либо за счет продажи. Собственно, эти 800 банков из групп 4-6 и составляют свободный рынок купли-продажи банков в России. Емкость этого рынка можно оценить в 300 млрд. рублей или около 10 млрд. долларов США.

По формальным признакам банковский сектор находится в лучшем положении, чем нефинансовый сектор экономики. В частности, отношение активов банков к ВВП увеличилось с 67% в январе 2009 г. до 74% в январе 2010 г., а кредитов – с 40% до 42% ВВП. Однако нужно понимать, что эти показатели были достигнуты за счет кризисной динамики. Инфляция резко сократилась с 13,3% до 8,8%, а экономический рост составил минус 7,9%. В результате такого сжатия отечественной экономики показатели развития банковского сектора выросли. В действительности, активы банковского сектора и кредитное предложение практически остались на прежнем уровне.

Темп роста активов банковской системы РФ и «активы/ВВП», в %.

Информация по теме:

Классификация по месту проведения

По месту проведения различают внутренние и международные факторинговые операции. Внутренний факторинг - поставщик и его клиент, т.е. стороны по договору купли-продажи, а также фактор-фирма находятся в одной и той же стране. В операциях внутреннего факторинга обычно участвуют три стороны Поставщик, ...

Экономическое значение посредников при осуществлении сделок по слиянию и

поглощению страховых компаний

Слияния и поглощения в настоящее время относятся к одному из ключевых аспектов деятельности инвестиционных компаний и банков, предоставляющих консультационные и иные услуги в области корпоративного финансирования. Кроме того, услуги по организации слияний и поглощений предоставляют наряду с инвести ...

Состояние и перспективы пользования услугами страхования имущества

В настоящее время на рынке наиболее популярными страховыми услугами из тех, что оплачиваются самими потребителями, являются автомобильное страхование, страхование недвижимости. Для потребителей набольший интерес представляет страхование автомобилей, имущества пожаров, а также медицинское стр ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело