Классификация по месту проведения

Международный факторинг позволяет импортеру на постоянной основе получать товар с отсрочкой платежа (обычно до трех месяцев). Обязательство оплаты возлагается на импортера после приемки товарной поставки по качеству и количеству. Факторинг открывает уникальные возможности для предприятий, импортирующих товары в Россию, являясь не чем иным, как товарным кредитом.

При получении международного статуса "фактор-фирмы " российский фактор-банк становится для иностранных фактор-фирм гарантом безопасности и надежности бизнеса, беря на себя обязательство оплаты иностранной компании отгруженного в Россию товара. При импорте товаров и услуг в Россию факторинговая сделка осуществляется в несколько этапов.

На первом этапе российский импортер и иностранный экспортер согласовывают условия работы по факторингу и заключают контракт.

На втором этапе иностранный экспортер, получив от экспорт-фактора подтверждение фактор-банка о надежности российского импортера, отгружает товар или оказывает услуги.

На третьем этапе иностранный экспортер переуступает счета фактор-фирме. Если иностранный экспортер нуждается в пополнении оборотных средств, то на четвертом этапе, фактор-фирма авансом оплачивает экспортеру стоимость товара или предоставленных услуг.

На пятом этапе российский импортер при наступлении срока платежа оплачивает стоимость товара или оказанных услуг.

На шестом этапе российский фактор-банк после получения средств от импортера платит иностранной фактор-фирме (а в случае неоплаты импортером при наступлении срока платежа, платит из своих средств).

Основными клиентами по факторингу являются российские импортеры, вынужденные совершать предоплату, открывать аккредитив или предоставлять платежные гарантии за поставляемый товар или оказываемые услуги. Для таких импортеров факторинг-способ избежать дорогостоящего кредитования и повысить эффективность использования собственных средств.

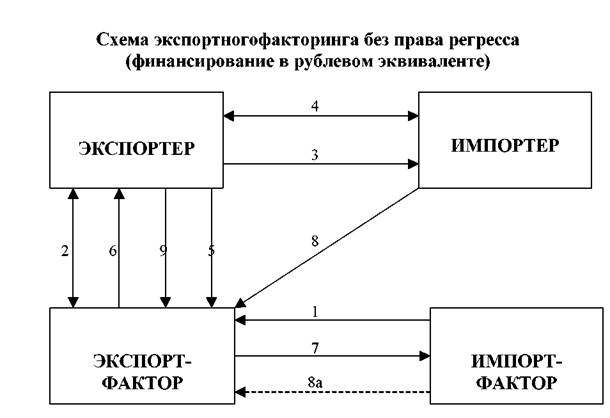

1. Получение информации от иностранной факторинговой компании (Импорт-фактора) об одобрении кредитоспособности иностранного дебитора.

2. Договор экспортного финансирования с экспортером, уведомление Дебитора.

3. Подписание Договора купли-продажи.

4. Поставка товара.

5. Предоставление документов: счет-фактура, транспортный документ, акт приемки товара.

6. Финансирование в объеме до 85% от суммы поставки.

7. Уведомление иностранной факторинговой компании (Импорт-фактора).

8. Платеж в пользу Экспортера 100% от экспортной выручки.

8а. В случае неплатежа импортера Импорт-фактор оплачивает 100% от экспортной выручки в пользу экспортера.

9. Списание суммы финансирования со счета экспортера. Оплата факторинговых комиссий со счета экспортера.

факторинговая операция договор торговля

Информация по теме:

Анализ показателей деятельности бирж России

Сейчас в России торги ценными бумагами происходят на четырех биржах: Московская межбанковская валютная биржа (ММВБ),Российская торговая система (PTC), Санкт-Петербургская валютная биржа (СПВБ) и Фондовая биржа "Санкт-Петербург" (ФБ СПб). 1) Московская межбанковская валютная биржа (ММВБ) О ...

Оценка ликвидности баланса коммерческого банка

Основные направления анализа ликвидности баланса банка В процессе анализа ликвидности баланса коммерческого банка ставится задача определения фактической ликвидности, соответствие ее нормативам, выявление факторов, вызвавших отклонения фактического значения коэффициентов ликвидности от установленны ...

История становления и формирования правовой базы рынка ценных бумаг

Украины

Рассмотрев общие основы функционирования рынка ценных бумаг перейдём к изучению конкретно украинского фондового рынка и начнём с истории его формирования. Даже краткий ретроспективный обзор становления рынка ценных бумаг Украины позволяет выделить несколько основных этапов его развития. 1. Первый э ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело