Методы оценки кредитоспособности заемщика

На практике используются несколько методов оценки кредитоспособности:

- метод финансовых коэффициентов;

- анализ денежных потоков;

- анализ на основе делового риска, методики Альмана, Чессера.

Применяемые банками методы оценки кредитоспособности заемщиков различны, но все они содержат:

- общую организационно-экономическую характеристику заемщика;

- характеристику заемщика, как клиента банка, в т.ч кредитную историю;

- анализ состояния имущества;

- анализ эффективности хозяйственной деятельности заемщика;

- оценку финансового положения заемщика;

- оценку платежеспособности.

В последние десятилетия в западных банках разрабатываются методы оценки качества потенциальных заемщиков с помощью разного рода статистических моделей.

Цель состоит в том, чтобы выработать стандартные подходы для объективной характеристики заемщиков, найти числовые критерии для разделения будущих клиентов на основе представленных ими материалов на надежных и ненадежных.

Оценка кредитоспособности заемщика может быть сведена к единому показателю – рейтинг заемщика. Преимущество рейтинговых систем заключается в возможности учитывать неформализованные показатели анкетного типа.

Системы финансовых коэффициентов и показателей финансовой деятельности заемщика построены на данных о заемщике и не учитывают параметров запрашиваемой ссуды и конъюнктуры рынка кредитов.

Актуальности задачи оценки кредитоспособности заемщика определяется быстрорастущими потребностями в банковской практике оперативно принимать ответственные решения, базирующиеся на хотя бы приближенной, но объективной и сиюминутной оценке. Целью является выработка интегрального показателя кредитоспособности заемщика по отношению к конкретному обязательству, формально вычисляемого на основании объективных данных. Проблема выбора показателей для оценки способности заемщика выполнять свои обязательства была актуальна во все периоды развития банковского дела.

В современных условиях становления рыночных отношений банкам необходимо получать достаточную информацию для выбора партнера по кредитным отношениям, определения его финансовой устойчивости, платежеспособности, эффективности использования ресурсов, доходности деятельности. Банки разрабатывают различные методики оценки кредитоспособности, исходя из этого возникает необходимость определения содержания понятия «кредитоспособность».

Кредитоспособность заемщика – это способность в установленный кредитным договором срок погасить свои обязательства перед банком как по сумме основного долга, так и по начисленным процентам.

Несмотря на различные методики оценки кредитоспособности все они содержат определенную схему финансовых коэффициентов, включая такие, как:

- коэффициент абсолютной ликвидности;

- коэффициент критической ликвидности (промежуточный коэффициент покрытия);

- коэффициент текущей ликвидности (общий коэффициент покрытия);

- коэффициент независимости.

Методика расчета этих коэффициентов и нормативы их значений приведены в таблице 1.2.

Таблица 1.2 Методика расчета коэффициентов. Нормативы их значений

|

Коэффициенты |

Методика расчета |

Нормативы |

|

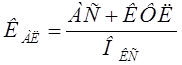

Коэффициент абсолютной ликвидности, Кал |

КАЛ = (ДС + КФЛ) / ОКС |

0,2-0,25 |

|

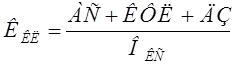

Коэффициент критической ликвидности, Ккл |

ККЛ = (ДС + КФЛ + ДЗ) / ОКС |

0,7-0,8 |

|

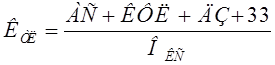

Коэффициент текущей ликвидности, Ктл |

КТЛ = (ДС + КФЛ + ДЗ + ЗЗ) / ОКС |

1-1,25 |

|

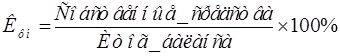

Коэффициент финансовой независимости, Кфн |

КФН = (Собственные средства / итог баланса) х 100% |

50-60% |

Информация по теме:

Межбанковские кредиты

Получение займа у Центрального банка или банка-корреспондента - это один из методов мобилизации средств для корректировки состояния резервов (а следовательно, и ликвидности), иногда называемый также методом “учетного окна” (discount window). Хотя этот метод выравнивания резервов не получил большого ...

Классификация банков

Банки можно классифицировать в соответствии с рядом признаков: 1. По охватываемой территории: a. Региональные банк – кредитные институты, проводящие свои операции на части территории страны (местные, непосредственно региональные, межрегиональные). b. Национальные банки – кредитные организации, кото ...

Проблемы развития процессов кредитования физических лиц в России

кредит банк физическое лицо Возможность и желание человека жить в долг - один из важнейших критериев, характеризующих стабильность в обществе. Давно известно, что жизнь в долг более выгодна, чем на собственные средства. Подразумевается, что это возможно только при взаимной уверенности кредитора и к ...

Разделы

- Главная

- Банки и банковские операции

- Имущественное страхование

- Страхование ответственности

- Фондовый рынок Украины

- Банковское право

- Эмиссия денег

- Банковское дело